Ti z bankéřů, finančních poradců i akademiků v ČR i zahraničí, kteří přemýšlejí o konceptu renty, vám řeknou zhruba následující:

„Nejprve musíte do určitého věku nakumulovat určitý objem finančního majetku a následně tento majetek budete postupně spotřebovávat na vyplácenou rentu.“

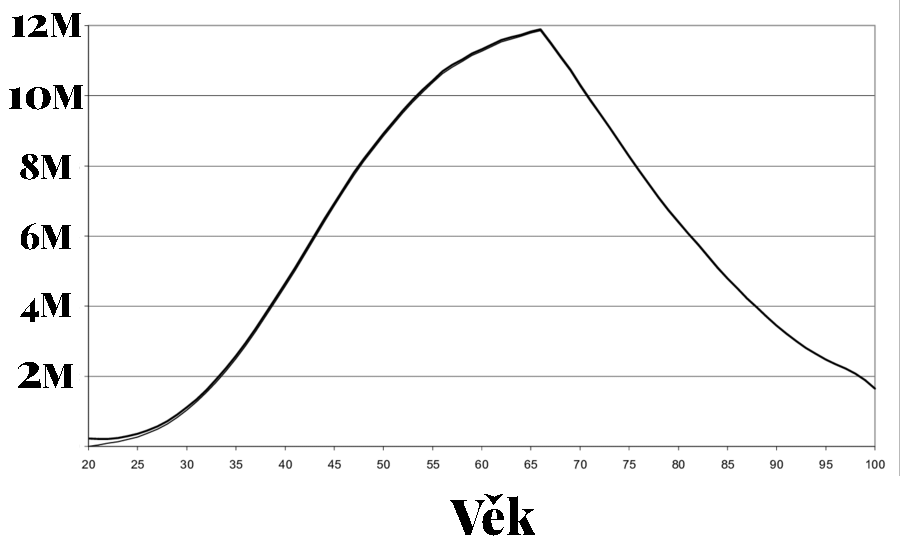

A když k tomu nakreslí předpokládaný graf vývoje hodnoty majetku, vypadá tento graf jako obrácené písmeno „V“.

Na začátku naší poradenské kariéry jsme uvažovali podobně.

Postupem času jsme ale zjistili, že tento přístup se potýká se třemi zásadními metodickými nejistotami, na jejichž řešení nepanuje všeobecná shoda.

3 nejistoty ohledně renty

První nejistotou je, do kolika let rentu plánovat.

Pokud budete plánovat rentu do 75 let, do 85 let nebo do 100 let věku, budete potřebovat mít na její čerpání od začátku různý objem majetku.

Když se rozhodnete, že chcete rentu jen do 75 let věku, ale dožijete se věku vyššího, budete muset spoléhat na to, že vám ji bude vyplácet stát nebo vás budou podporovat vaše děti.

Druhou metodickou nejistotou je váha akcií v majetku na rentu.

Hodně poradců a bankéřů pracuje s tím, že byste v okamžiku vstupu do rentového věku měli mít veškerý majetek v hotovosti. Na západ od nás někteří akademici mluví o portfoliu s 20 % akcií, další o portfoliu s 60 % akcií. Někdo doporučuje, aby váha akcií v portfoliu postupně s věkem klesala, jiní naopak, aby rostla.

Třetí metodickou nejistotou je potom „vzorec,“ podle kterého rentu vybírat.

Když totiž zvolíte špatný vzorec, může se stát, že vám peníze dojdou. Dříve se říkalo, že je bezpečné vybírat 4 % z majetku ročně. S příchodem nízkých úrokových sazeb a nízkých výnosů na dluhopisech se mluví spíše o 3 % ročně a někdo dokonce doporučuje, aby se výše renty měnila v závislosti na tom, kolik portfolio daný rok vydělává.

Rentiér nechce přicházet o majetek

Navíc z naší zkušenosti plyne, že žádný rentiér nechce, aby se hodnota jeho majetku se začátkem výběru renty začala snižovat.

Tak tomu ale je v investičních plánech, které pracují s konceptem vývoje majetku ve tvaru obráceného „V.“ V reálném životě je však křivka snižující se hodnoty majetku s výběrem renty pro rentiéry stresující a jen málo přijatelná.

Řešením všech zmíněných nejistot je využití konceptu nekonečné reálné renty, ke kterému jsme v investičních plánech našich klientů postupně dospěli my.

Koncept nekonečná renta

Rentiérské portfolio v tomto konceptu vyplácí reálně (při zohlednění inflace) stále stejnou rentu cca 3 % z majetku a zároveň se v reálném vyjádření zachovává i hodnota majetku (jistiny), se kterým rentiér vstupoval do rentiérské části svého života.

Díky tomu se hodnota majetku se začátkem výběru renty nesnižuje a majetek tak zůstává zachován pro další generace. Případně ho lze využít jako krizovou rezervu (např. při mimořádných zdravotních problémech), pokud bychom následně přistoupili na sníženou výši renty.

Dlouhodobé cílové zhodnocení portfolia rentiéra je cca 4 až 6 % p.a. s tím, že neutrální váha akcií se pohybuje mezi 40 až 60 % portfolia podle rizikově-investičního profilu klienta.

Nekonečná renta není tak drahá, jak vypadá!

Podstatné je, že na nekonečnou rentu není potřeba zásadně více peněz než např. na konečnou rentu do 100 let. Naši klienti často uvažují se začátkem renty okolo věku 50 let. A tudíž mají před sebou cca 40 až 50 let jejího pobírání.

A jak je vidět z tabulky, na nekonečnou nebo 50letou rentu skutečně není třeba významně více majetku.

| Délka renty | Konzervativní investor | Vyvážený investor | Dynamický investor |

|---|---|---|---|

| Nekonečno | 39.28 | 35.12 | 31.82 |

| 50 | 37.50 | 34.21 | 31.15 |

| 40 | 34.78 | 31.43 | 29.75 |

| 30 | 30.50 | 28.50 | 27.00 |

Nekonečná renta nesnižuje majetek

U nekonečné renty čerpáme pouze výnosy z majetku, další část výnosů potom slouží ke zhodnocování jistiny o inflaci.

U 50leté renty ji čerpáme převážně z výnosů (97,4 %) a z prodeje jen velmi málo (2,6 %). Proto hodnota majetku klesá pomalu a vydrží dlouhých 50 let.

U 30leté renty je objem majetku nižší než u nekonečné renty. Proto výnosy pokryjí jen její část a podstatnou část již tvoří prodej majetku (18,9 %). Majetek (jistina) se rychleji spotřebovává a renta vydrží již jen 30 let.

| Doba renty | Objem majetku | Výnosy z majetku | Prodej majetku | Renta |

|---|---|---|---|---|

| Nekonečno | 35 120 000 | 100 000 | 0 | 100 000 |

| 50 | 34 210 000 | 97 409 | 2 591 | 100 000 |

| 40 | 31 430 000 | 89 493 | 10 507 | 100 000 |

| 30 | 28 500 000 | 81 150 | 18 850 | 100 000 |

Malý rozdíl, který má velký vliv

Rozdíl v potřebné počáteční výši majetku na rentu konečnou nebo nekonečnou může být vyřešen např. zhodnocením portfolia v jednom nebo dvou letech.

Nebo – jak tomu většinou bývá – i tím, že většina našich klientů vítá finanční svobodu už např. v 50 letech, ale přesto i dále pokračuje v práci, podnikání a de facto i v kumulaci peněz na svoji budoucí nekonečnou rentu.

Směřujte proto ve svých investičních plánech k nekonečné reálné rentě. Přeci jen nikdo z nás neví, jak dlouho bude peníze potřebovat.

Dobrý den, nekonečná renta, je super, ale já nedisponuji miliony. Je mi 45 let a jestli by to šlo i v mém věku, tak by to bylo dobré. Je možné v měm věku ještě něco podobného uskutečnit? Já mám zainvestováno do etf, pravidelně posílám 2000 každý měsíc, pěníze se hodnotí asi 8 až 10 % za rok. Ale na obchodování na burze nemám dostatek času a hlavně netroufám si na to. Jestli by bylo i pro mě nějaké řešení, jak se zaopatřit, tak rád si vyslechnu. Pracuji v německu už delší dobu a mám asi 70000 příjem, ale z toho jde na poplatky 42000 + jídlo+ další vydaje. Děkuji za odezvu.

Dobrý den Roberte,

v příkladech mluvíme o nekonečné rentě ve výši 100 000 Kč a pro tu potřebujme majetek v objemu 35 mil. Kč. Pokud ale nepotřebujete tak vysokou rentu, stačí Vám samozřejmě i nižší majetek. Například pro rentu 30 000 Kč měsíčně stačí majetek cca 10 mil. Kč.

Nejprve si ujasněte, jak vysokou rentu potřebujete. Nezapomeňte zohlednit i další příjmy, které jsou podobné rentě a které můžete mít. Například příjmy z pronájmů nemovitostí, z podnikání nebo nějakou formu renty díky práci v Německu.

Jakmile víme, jakou rentu potřebujeme, víme i objem majetku, který ji bude generovat. To jsou spojené nádoby. Bez velkého majetku nebude velká renta.

Při úvahách o možnosti, jak se dostat k majetku na rentu, nezapomeňte ani na další formy majetku, který již dnes možná máte. Tento majetek může mít podobu nemovitostí (i těch nepronajímaných, které „leží ladem“), podílu ve firmách nebo finančního majetku. Pokud máte dnes nějaký majetek, který moc nevydělává, doporučujeme tento majetek zainvestovat.

Každých 1 mil. Kč majetku, který dnes investujete, se za 20 let může zhodnotit na 3 mil. Kč. (Při průměrném zhodnocení trhů pro vyváženého investora.)

Pokud byste neměl žádný majetek a investoval pouze 2000 Kč měsíčně do ETF, tak i při výnosu 8-10 % p.a. budete mít za 20 let majetek ve výši 1,18 až 1,52 mil. Kč. Tomuto majetku by odpovídala renta 3400 až 4400 Kč. Výnos 8-10 % je přitom výnos, který je nominální, tedy nezahrnuje inflaci.

Částku, kterou byste měl investovat pro dosažení renty, Vás zjistíte ze svého investičního plánu, který je součástí InvestGuru. Výše doporučené investované částky závisí na době, kdy chcete rentu a na Vašem současném majetku.

Dobrý den, jak by vypadaly obě výše uvedené tabulky, kdybych byl skromnější a čekal rentu 50.000 měsíčně? Kolik potřebuji mít pro nekonečnou rentu naspořeno?

Stačí Vám polovina, takže ne 35 mil., ale okolo 17 mil. Kč.

Dobrý den Petře, je to zhruba polovina. Každopádně v jednoduché kalkulačce si spočtete, co je pro Vás reálné a kdy: https://www.efrank.cz/kalkulacka/calculate

Skvělá kalkulačka, díky za ni!

A není lepší dividendové portfolio? Pak stačí vybírat jen dividendy a portfolio se nezmenšuje a dále roste.